出品:新浪财经上市公司研究院

作者:光心

时隔两年半,宇隆科技二度闯关IPO。

这家深耕LCD显示面板领域的企业成立于2014年,曾冲刺主板IPO,于2023年3月4日获得受理,并于当年3月31日进入问询,但于同年6月30日撤单,上市之路折戟。

2025年末,宇隆科技再度冲刺资本市场,其创业板IPO申请于12月5日获得受理,于12月19日进入问询。

此次宇隆科技冲刺创业板,选取的是《深圳证券交易所创业板股票上市规则》第2.1.2条第(一)款标准,即“最近两年净利润均为正,累计净利润不低于1亿元,且最近一年净利润不低于6,000万元“。

根据公司披露的财报,2022年到2025年上半年(下称“报告期内”),公司归母净利润分别为6683.86万元、7572.08万元、12059.78万元、7032.80万元,近年利润迎来高增,远高于上市门槛。

从业务角度来看,宇隆科技近年的盈利大幅优化或并不主要来自占比更高的“显示用智能控制卡”业务,而来自于占比相对更小的“显示用精密功能器件”业务。

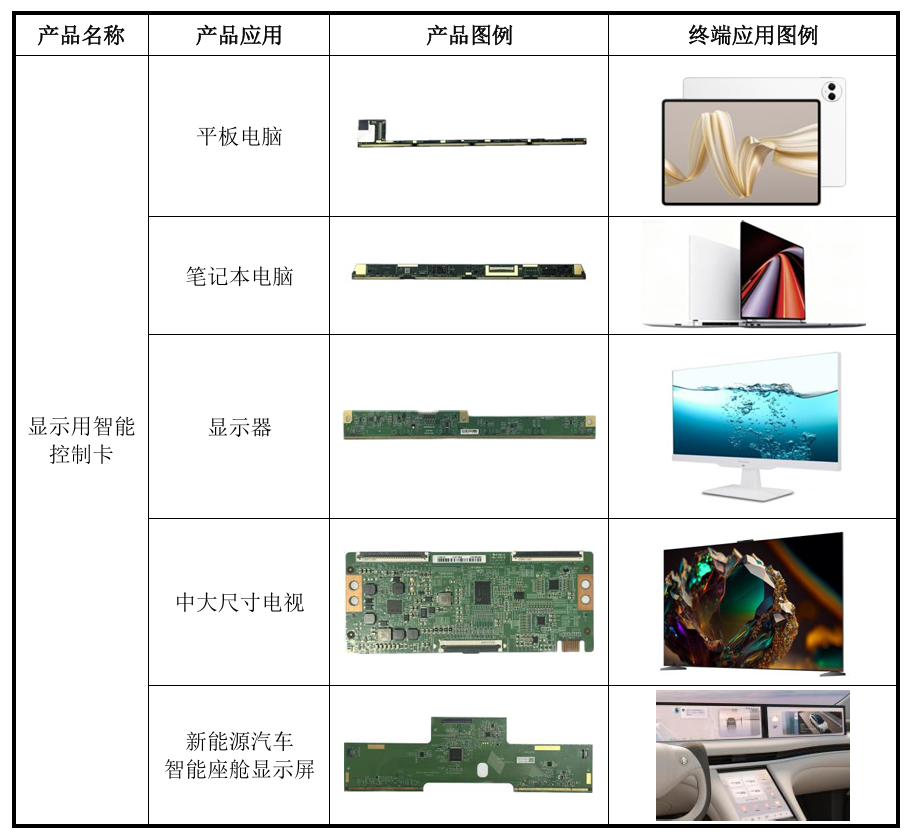

其中,“显示用智能控制卡”是以PCB/FPC基板为基础,对各类IC芯片模块进行集成的一类部件,其作用是将图形图像数据信号转化为显示屏所需的行列驱动信号,并对屏幕画面进行控制和优化,以呈现出优美、稳定的画面,是半导体显示面板的“大脑”。

宇隆科技显示用智能控制卡(资料来源:招股说明书)

宇隆科技显示用智能控制卡(资料来源:招股说明书)

而宇隆科技的“显示用智能控制卡”业务,包含“自供料”和“客供料”两种模式。所谓“客供料”,又称“Buy and Sell”模式,是指客户向原材料供应商购买部分主要物料后转卖给公司,公司再自行购买辅料进行生产,最终将成品再定向销售给客户的模式。

近年公司自供料模式收入占比提升,由于该模式下需要自主采购主、辅料,导致公司该块业务的毛利率有所承压。

2022年到2024年,公司显示用智能控制卡业务营收由4.57亿元提升至7.25亿元,增幅近60%,但该块业务的毛利仅从1.24亿元提升至1.38亿元,两年毛利仅增长1478万元。

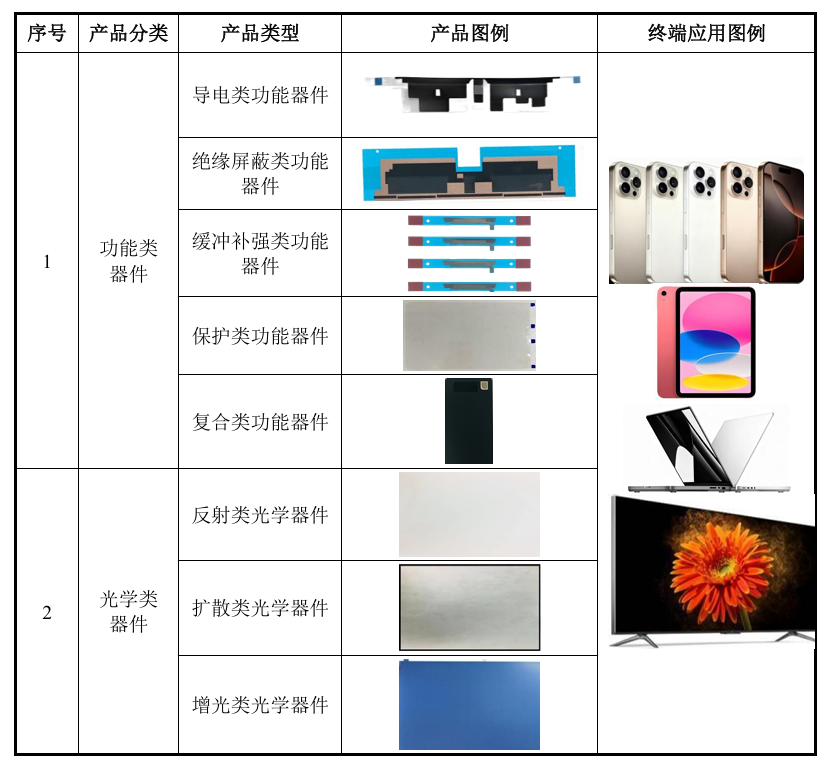

公司另一块业务“显示用精密功能器件”则是具备电磁屏蔽、散热导热、水氧阻隔、导电、绝缘、缓冲、填充、光反射、光扩散、增光等功能的特定器件。

宇隆科技显示用精密功能器件(资料来源:招股说明书)

宇隆科技显示用精密功能器件(资料来源:招股说明书)

报告期内,公司显示用精密功能器件业务的毛利率分别为11.93%、17.59%、25.39%、29.77%,近年迎来高增。

受益于此,虽然公司该块业务的营收仅从2022年的2.88亿元提升至3.46亿元,增幅仅有20%,但其对应的毛利却从3439万元提升至8791万元,两年毛利增量高达5352万元,贡献了这两年公司总毛利增量的70%。

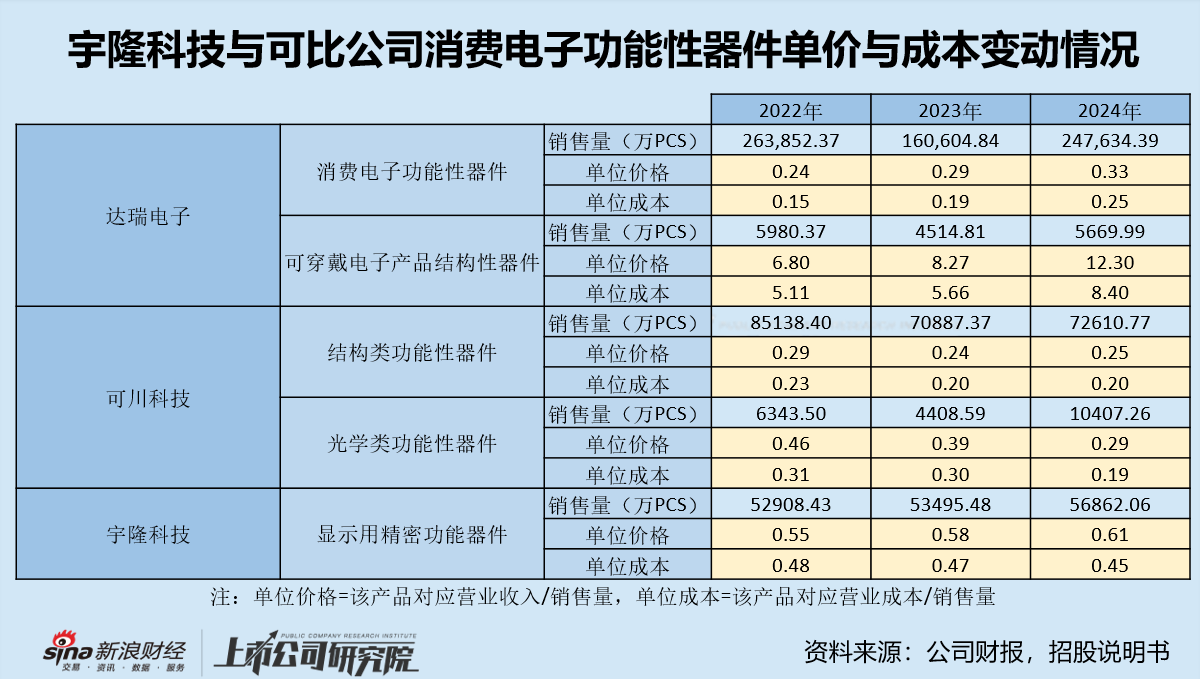

而观察该业务的毛利率走势,其与可比公司大相径庭。报告期内,显示用精密功能器件业务对应的4家可比公司中有3家的毛利率出现显著下降,4家可比公司的平均毛利率分别为37.64%、32.44%、24.95%、24.88%,下降趋势明显。

宇隆科技与可比公司毛利率变动情况(资料来源:招股说明书)

宇隆科技与可比公司毛利率变动情况(资料来源:招股说明书)

宇隆科技解释,公司2023年以来进行工艺改进和提升自动化水平,且2024年行业回暖驱动产能规模效应释放,导致单位成本有所下降;与此同时,下游客户需求波动、公司持续推出新品等因素又导致产品价格上涨。公司显示用精密功能器件产品“价格-成本”剪刀差走扩,驱动毛利率提振。

据此,我们整理可比公司在消费电子领域的产品单价和成本变动情况,以验证宇隆科技给出的规模效应、需求波动等市场指引,其数据对比或反映出结构性景气的特征:

2024年,达瑞电子的消费电子功能性器件、可川科技光学类功能性器件均出现大幅放量。其中,可川科技光学器件成本、价格均大幅下降,推测是成本端降本带来的市场放量,而达瑞电子消费电子器件成本随价格高增,并未呈现显著的规模效应。

与此同时,达瑞电子和可川科技的结构性器件销售量增幅均相对较小。其中,可川科技的结构性器件单位价格较低,且保持平稳;而达瑞电子结构件主要包含平板电脑保护装备、智能手机后盖、智能手表表带等,单价极高,2024年还出现大幅增长。

可见,精密功能器件的市场需求、盈利能力、规模效应据其品类不同呈现出较大的差异。宇隆科技的显示用精密功能器件中,功能性器件、结构性器件、光学类器件占比如何?近年该业务板块的盈利增长主要由哪一品类驱动?该品类相对同业有何种优势?该业务板块的盈利表现属于波动高点还是可以长期增长或保持?对于以上问题的回答或决定了宇隆科技的业绩质地。

而在招股说明书的“毛利率分析”模块中,宇隆科技仅对显示用精密功能器件的单价、成本表现,和各年毛利率进行了披露,并得出“2024年及2025年1-6月,公司显示用精密功能器件业务毛利率与同行业上市公司平均水平不存在显著差异”的结论。

对于该重要业务板块的细节数据拆分,希望可以在后续问询中得到解答。

责任编辑:公司观察

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏